города федерального значения Санкт-Петербурга

муниципальный округ Северный

Налоговая служба

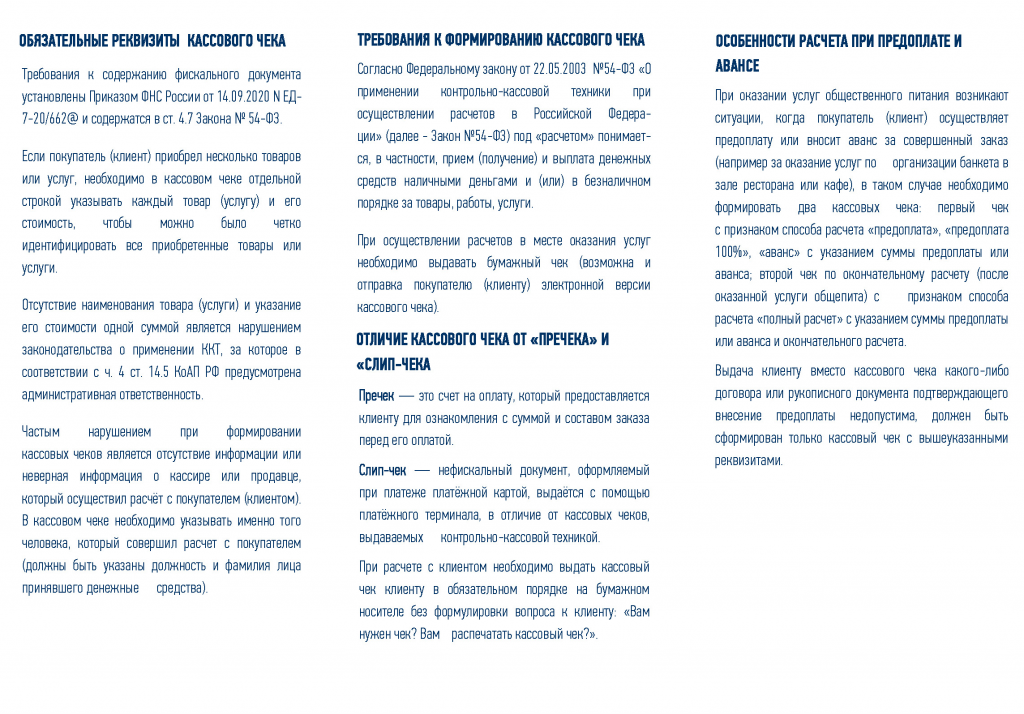

Ответственность за неприменение контрольно-кассовой техники предполагает наложение штрафа. Размер штрафа зависит от статуса предпринимателя:

✅для юридических лиц - 75%-100% от суммы расчета, произведенного без применения ККТ;

✅при этом минимальный размер штрафа для юр.лица – 30 000 рублей.

Для ИП – 25%-50% от суммы расчета, произведенного без применения ККТ. При этом минимальная сумма штрафа для ИП - 10 000 рублей.

29.02.2024

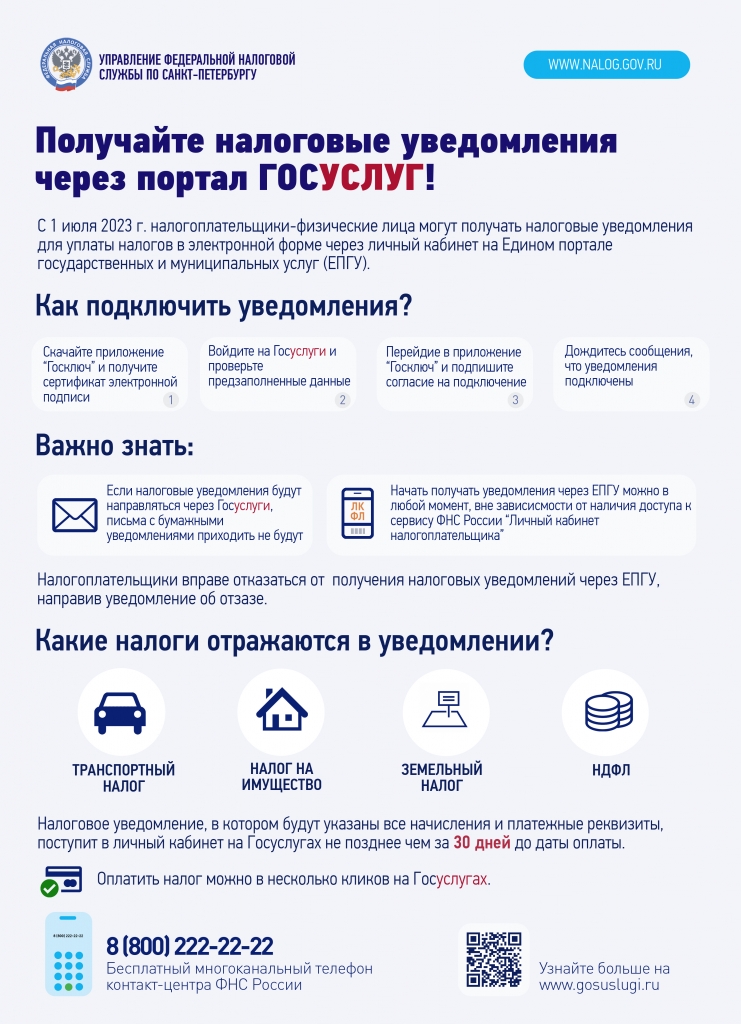

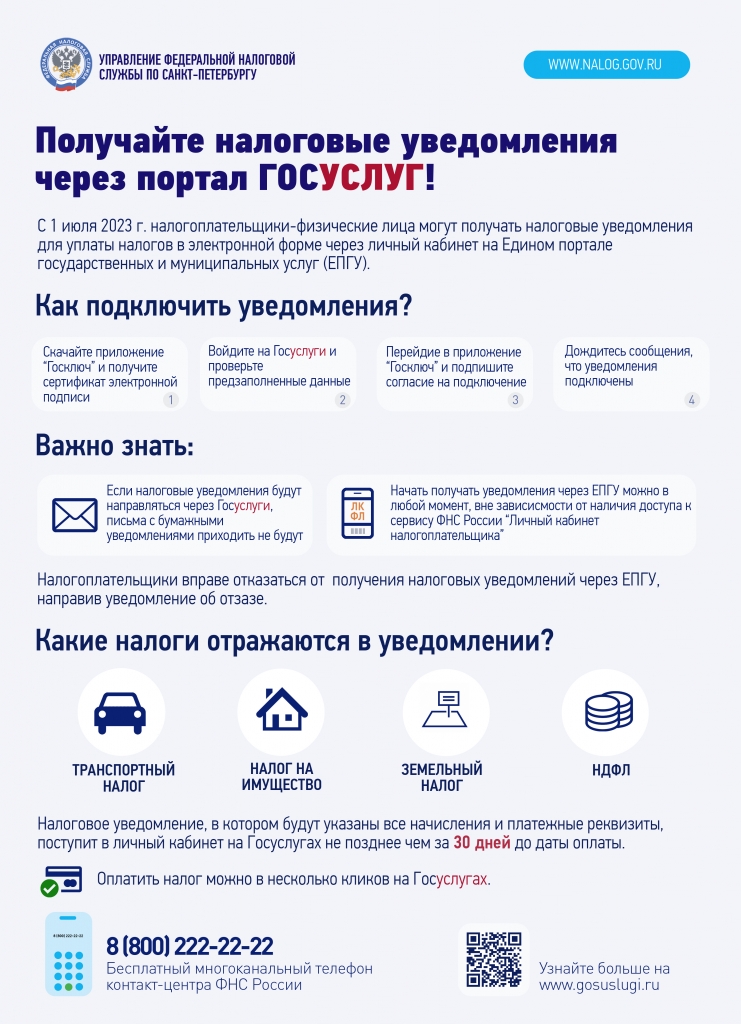

Налоговые уведомления направляются плательщикам-физическим лицам не позднее 30 дней до наступления срока уплаты одним из следующих способов:

- в электронном виде через интернет-сервис ФНС России «Личный кабинет налогоплательщика для физических лиц»,

- через личный кабинет на едином портале Госуслуг (при условии направления уведомления о необходимости получения документов от налоговых органов в электронной форме через личный кабинет на едином портале Госуслуг ).

- по почте заказным письмом;

Физическим лицам, получившим доступ к Личному кабинету, налоговое уведомление по почте не направляется.

В случае неполучения налогового уведомления: проверьте свой Личный кабинет налогоплательщика на сайте www.nalog.gov.ru. и Личный кабинет на Едином портале Госуслуг. Пользователям этих сервисов уведомления направляются только в электронном виде;

нет личного кабинета или утрачен пароль – обратитесь в любую налоговую инспекцию Санкт-Петербурга для получения или восстановления реквизитов доступа; либо войдите в Личный кабинет с реквизитами учетной записи ЕСИА

Оформите согласие на получение налогового уведомления через Единый портал Госуслуг; обратитесь в почтовое отделение или после 01.11.2023 в налоговую инспекцию.

Уплатить налог можно:

- через Личный кабинет налогоплательщика;

- через Единый портал Госуслуг; через сервис «Уплата налогов и пошлин»;

- в отделениях банков или с помощью онлайн-сервисов банков.

Срок уплаты имущественных налогов-не позднее 1 декабря!

30.10.2023

Обязательными условиями для применения налоговых льгот являются:

отсутствие задолженности по уплате налогов, сборов и других обязательных платежей в бюджеты всех уровней и государственные внебюджетные фонды, а также пеней и штрафов по ним в суммарном объеме более 10 % от суммы заявленной налоговой льготы.

Льготы по имущественным налогам за 2022 год не предоставляются при наличии задолженности по состоянию на 31.12.2022; отсутствие информации о проведении процедур банкротства в отношении налогоплательщика в Едином государственном реестре индивидуальных предпринимателей; отсутствие информации о налогоплательщике в публичном реестре должников, ведение которого осуществляется Комитетом финансов Санкт-Петербурга. Реестр размещен на сайте: https://fincom.gov.spb.ru/debtorRegistry/legal.

При невыполнении этих условий налогоплательщику будет направлено налоговое уведомление на уплату имущественных налогов без учета льготы. Льгота за 2022 год может быть предоставлена только при условии устранения обстоятельств, препятствующих применению налоговой льготы, в срок не позднее 31.12.2023.

Информацию о налоговой задолженности можно получить в сервисе «Личный кабинет налогоплательщика для физических лиц», на Едином портале государственных услуг или при личном посещении налогового органа.

Оплатить задолженность можно: через интернет-сервисы ФНС России «Личный кабинет налогоплательщика» и «Уплата налогов и пошлин»; через Единый портал Госуслуг; в отделениях банков или с помощью онлайн – сервисов банков.

Срок уплаты имущественных налогов- не позднее 1 декабря!

30.10.2023

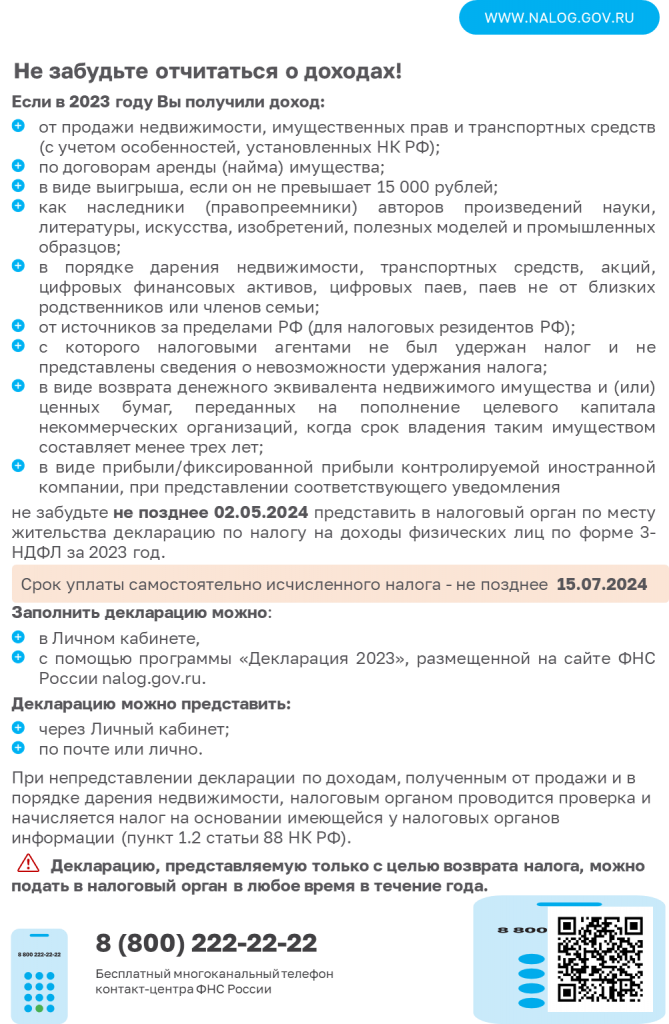

Не позднее 17 июля 2023 года года физические лица, представившие декларации по форме 3-НДФЛ за 2022 год с суммой налога к уплате, обязаны уплатить самостоятельно исчисленный НДФЛ.

Оплатить налог можно с помощью электронных сервисов «Уплата налогов и пошлин», «Личный кабинет налогоплательщика для физических лиц». В случае, если в 2022 году получен доход от дарения или продажи недвижимого имущества, находящегося в собственности менее предельного срока (с учетом положений ст. 217 НК РФ и ст. 217.1 НК РФ), и не представлена декларация 3-НДФЛ, налоговыми органами после 17.07.2023 будет проведен расчет налога, подлежащего уплате, на основании информации, полученной из органов, осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество.

За непредставление налоговой декларации в установленный срок предусмотрена налоговая ответственность в виде щтрафа в размере 5% от суммы налога за каждый месяц просрочки представления декларации, но не менее 1 ООО руб, и не более 30% (п,1 ст. 119 НК РФ), за неуплату или неполную уплату налога штраф в размере 20% от неуплаченной суммы налога (п.1 ст. 122 НК РФ).

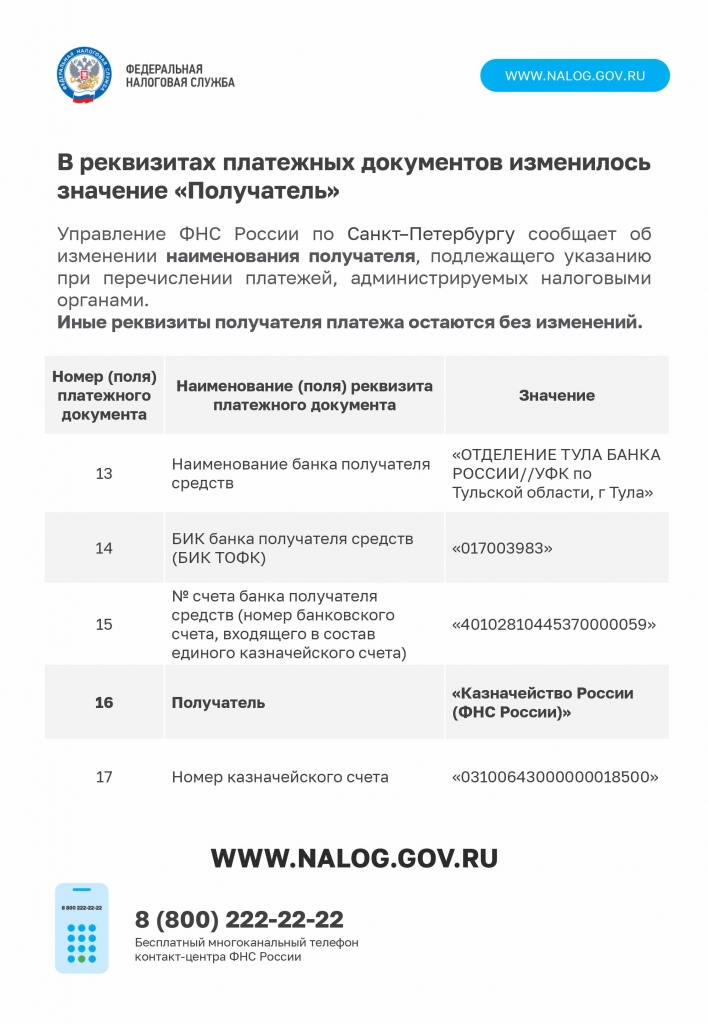

Управление обращает внимание, что для заполнения и перечисления единого налогового платежа (ЕНП) ФНС России рекомендует использовать электронные сервисы ФНС России, реквизиты платежа будут заполнены автоматически. В «Личном кабинете налогоплательщика» или в сервисе «Уплата налогов и пошлин» необходимо заполнить только сумму платежа и ИНН/КПП плательщика.

14.07.2023

Федеральным законом от 29.05.2023 № 196-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» внесены поправки, которые изменяют последовательность списания средств с единого налогового счета.

Пунктом 8 статьи 45 НК РФ устанавливается следующая последовательность определения принадлежности денежных средств, перечисленных (признанных) в качестве единого налогового платежа:

1) Недоимка по налогу на доходы физических лиц - начиная с наиболее раннего момента ее возникновения;

2) Налог на доходы физических лиц – с момента возникновения обязанности по его перечислению налоговым агентом;

3) Недоимка по иным налогам, сборам, страховым взносам - начиная с наиболее раннего момента ее возникновения;

4) Иные налоги, авансовые платежи сборам, страховым взносам- с момента возникновения обязанности по их уплате (перечислению);

5) Пени;

6) Проценты;

7) Штрафы.

Законом также введено положение о зачислении положительного сальдо по ЕНС в счет перечисления НДФЛ до наступления установленного срока его перечисления не позднее следующего дня за представлением уведомления об исчисленной сумме НДФЛ (п. 7 ст. 78 НК РФ).

22.06.2023

Единый налоговый счет (ЕНС) – виртуальный кошелек налогоплательщика, где учитываются начисления и поступления налогов и взносов. Его нужно пополнять с помощью Единого налогового платежа (ЕНП) до срока уплаты налогов. Перечисления автоматически распределяются налоговым органом для погашения обязательств.

Суммы обязательств будут погашены исходя из того, что налогоплательщик указал в декларации или в уведомлении об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. При этом сначала будет погашена недоимка начиная с налога с более ранним сроком уплаты, затем обязательства с текущим сроком уплаты, после этого пени, проценты и штрафы. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств.

Управление ФНС России по Санкт-Петербургу напоминает, что установлен единый срок предоставления налоговой отчетности – 25 число месяца и единый срок уплаты – 28 число месяца. Уведомление может заполняться сразу по всем обязательствам юридического лица.

02.05.2023

Управление ФНС России по Санкт-Петербургу сообщает, что сообщить о необходимости актуализации сальдо Единого налогового счета можно при помощи сервиса ФНС России «Оперативная помощь: разблокировка счета и вопросы по ЕНС».

Для направления вопроса в налоговый орган налогоплательщику необходимо указать ИНН организации (либо индивидуального предпринимателя), наименование организации (ФИО индивидуального предпринимателя), номер телефона и выбрать вопрос «Не согласен с сальдо ЕНС, требуется актуализация».

В течение суток с налогоплательщиков свяжется сотрудник налогового органа для урегулирования вопроса.

Управление ФНС России по Санкт-Петербургу напоминает, что в случае несогласия с сальдо по ЕНС, для урегулирования спорных вопросов налогоплательщик может обратиться в инспекцию по месту учета для проведения индивидуальной сверки расчетов.

02.05.2023

Новости

Сегодня в парке Академика Сахарова состоялось траурное возложение цветов к памятнику "Жертвам радиационных аварий и катастроф" в котором приняли участие Глава Местной администрации - секретарь местног...

26 Апреля 2024 12:09

12

Сегодня в помещении местной администрации МО МО Северный прошла литературная гостиная "Загадочный Николай Васильевич Гоголь" с библиографом Центральной районной библиотеки имени В.Г. Белинского Ириной...

24 Апреля 2024 15:25

4

Жители и сотрудники Местной администрации МО МО Северный в канун Дня победы приняли участие в сборе гуманитарной помощи для бойцов, которые находятся на территории СВО.

Тысячи российских военнослужащих находятся...

24 Апреля 2024 14:47

8